Digitaler Euro

Die Zukunft von Zentralbankgeld: Der digitale Euro wird Bargeld ergänzen, aber keinesfalls ersetzen.

Zusammen mit den nationalen Zentralbanken des Euroraums prüft die EZB die Einführung eines digitalen Euro. Dabei würde es sich um digitales Zentralbankgeld handeln – also ein elektronisches Gegenstück und eine Ergänzung zum Bargeld. Den Menschen stünde damit eine weitere euroraum-weite elektronische Zahlungsmöglichkeit zur Auswahl.

Wo steht das Projekt digitaler Euro?

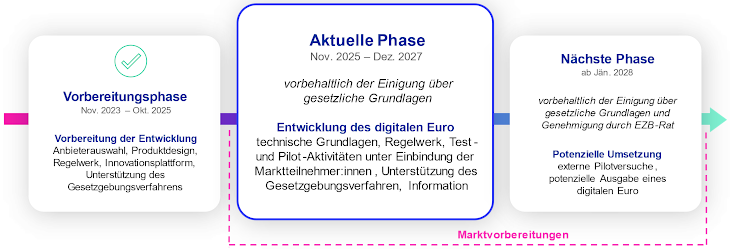

Mit November 2025 beginnt eine neue Phase des Projekts digitaler Euro, die bis Ende 2027 läuft. Dabei will das Eurosystem die technischen Voraussetzungen zur Entwicklung eines digitalen Euro schaffen. Der Fokus liegt nun auf der Vorbereitung der technischen Grundlagen für den digitalen Euro (Systemkonfiguration, Pilotprojekt), der Einbindung des Marktes (d. h. Zahlungsdienstleister, Händler und Konsument:innen, Regelwerk, Nutzerforschung, Tests) und der Unterstützung des Gesetzgebungsverfahrens.

Sobald es eine politische Einigung der Mitgesetzgeber (Europäisches Parlament und Rat) über den Gesetzesentwurf für das einheitliche Währungspaket für Bargeld und den digitalen Euro gibt (möglicherweise bereits 2026), kann das Eurosystem dann zügig an der Umsetzung, Testung (Pilotprojekt könnte 2027 starten) und Operationalisierung des digitalen Euro weiterarbeiten (mögliche Erstausgabe 2029).

Seit 2021 beschäftigt sich das Eurosystem mit dem Projekt digitaler Euro. Nach einer ersten Untersuchungsphase von 2021 bis 2023, in der es um die Konzeptdefinition, die Designvorschläge und das technische Ausloten ging, endete im Oktober 2025 der erste Abschnitt der Vorbereitungsphase planmäßig. In dieser Phase von 2023 bis 2025 wurden wichtige Grundlagen gelegt: Etwa der Entwurf eines Regelwerks (Digital Euro Scheme Rulebook), die Auswahl der Anbieter für die Komponenten, das Ausloten technischer Aspekte und Tests inklusive der Innovationsplattform.

Der digitale Euro soll öffentliches Zentralbankgeld fit für das digitale Zeitalter machen und den Bürger:innen mehr Wahlfreiheit bieten. Aktuell dominieren nämlich ausländische Anbieter die europäische Zahlungsverkehrslandschaft. Ein digitaler Euro würde den Wettbewerb und die Widerstandsfähigkeit des europäischen Zahlungsverkehrs stärken und somit zur strategischen Unabhängigkeit und Resilienz Europas beitragen

Ein zentrales Anliegen der OeNB beim Projekt digitaler Euro ist die enge Zusammenarbeit mit den Marktteilnehmer:innen. Denn schließlich ist es das Ziel, einen inklusiven, zukunftsorientierten und praxisnahen digitalen Euro zu gestalten.

Was ist der digitale Euro?

Der digitale Euro wäre ein elektronisches Zahlungsmittel, das von der Europäischen Zentralbank garantiert ist.

Was ist der digitale Euro?

Wir kennen bereits digitale Formen des Bezahlens. Wir zahlen mit Karte in Geschäften oder im Internet. Viele zahlen auch bereits mit dem Handy und der entsprechenden App einer Bank.

Und was nun genau ist der digitale Euro? Der digitale Euro wäre ein elektronisches Zahlungsmittel, nur mit dem Unterschied, dass er von der Europäischen Zentralbank garantiert und als gesetzliches Zahlungsmittel im gesamten Euroraum akzeptiert wäre.

Von einer Zentralbank ausgegebenes Geld bezeichnet man auch als „öffentliches Geld“, im Gegensatz zu „privatem Geld“, das von Banken geschaffen wird.

Digitales Zentralbankgeld als Ergänzung zum Bargeld: Der digitale Euro würde zusätzlich zum Bargeld von der Europäischen Zentralbank ausgegeben werden. Konsument:innen könnten damit erstmals auch digital mit öffentlichem Geld bezahlen. Heute steht Privatpersonen Zentralbankgeld nur in Form von Bargeld zur Verfügung.

Ein universell akzeptiertes digitales Zahlungsmittel: Der digitale Euro würde wie Bargeld für alltägliche Zahlungen im gesamten Euroraum verwendbar sein. Jede Person würde mit dem digitalen Euro in Geschäften, im elektronischen Handel und bei staatlichen Stellen im gesamten Euroraum ebenso kostenfrei bezahlen bzw. Geld an andere Privatpersonen übertragen können, wie das derzeit nur mit Bargeld möglich ist.

- Kostenfreie Basisfunktionen: Basisdienstleistungen (z.B. die Durchführung von Zahlungen) werden für alle Nutzer:innen gebührenfrei angeboten.

- Offline verfügbar: Das Bezahlen am Point-of-Sale oder zwischen Privatpersonen würde mit dem digitalen Euro auch offline möglich sein – bei bargeldähnlicher Privatheit.

- Über Banken und Zahlungsdienstleister erhältlich: Die derzeitigen Anbieter digitaler Zahlungen würden auch den digitalen Euro gebührenfrei anbieten.

Warum brauchen wir einen digitalen Euro?

Digitales Geld, das die Zentralbank ausgibt, wäre ein Stabilitätsanker für das Zahlungs- und Währungssystem.

Warum brauchen wir einen digitalen Euro?

Vertrauen und Stabilität

- In einer digitalen Welt ergänzt der digitale Euro das Euro-Bargeld. Die Möglichkeit, Bankguthaben nicht nur in Bargeld, sondern auch in digitales Zentralbankgeld zu tauschen, schafft Vertrauen in die Währung. Vertrauen in die Währung schafft Stabilität. Der digitale Euro wäre somit ein Stabilitätsanker.

- In einer monetären Welt mit internationalen Central Bank Digital Currencies (CBDCs), wie es z. B. schon von China herausgegeben wird, würde der digitale Euro die die strategische Autonomie des Euroraums stärken, um weiterhin eigenständig Geldpolitik betreiben zu können.

Zahlungsverkehrs-Autonomie und Wettbewerbsfähigkeit

- Der digitale Euro kann und soll die Basis für ein lang überfälliges europäisches Zahlungssystem und die Innovationsplattform für regionale Finanzinstitute sein. Aktuell werden rd. 2/3 aller elektronischen Zahlungen im Handel im Euroraum und mehr als 80 % in Österreich nach den Vorgaben von nur zwei Zahlungsanbietern im EU-Ausland durchgeführt.

- Die Effizienz und Widerstandsfähigkeit gegen mögliche Cyberangriffe oder technische Störungen würden sich im gesamten europäischen Zahlungsverkehrssystem erhöhen und die Kosten würden sinken.

- Intermediäre würden Schlüsselaufgaben im Zusammenhang mit dem digitalen Euro übernehmen und direkte Ansprechpartner:innen für ihre Kund:innen bleiben.

- Der digitale Euro ist die originäre Alternative zu privaten (Euro-) Stablecoins, welche für die Finanzmarkstabilität ein beträchtliches Risiko darstellen können.

Zugang zu Finanzdienstleistungen (financial access and inclusion) für alle

- Der digitale Euro würde finanzielle Dienstleistungen ermöglichen, die im ganzen Euroraum und für alle verfügbar sind. Man könnte damit im Euroraum kostenfrei in Geschäften, im elektronischen Handel und bei staatlichen Stellen bezahlen bzw. an andere Privatpersonen Geld übertragen.

Welche Vorteile hat ein digitaler Euro?

Er ist leicht zugänglich, robust, sicher, effizient und rechtskonform. Er sollte ein Höchstmaß an Datenschutz gewähren.

Welche Vorteile hat ein digitaler Euro?

Für Konsument:innen

- Konsument:innenen würden zusätzlich zu Bargeld Zentralbankgeld in digitaler Form für die Durchführung von Zahlungen nutzen können.

- Konsument:innen könnten kostenfrei mit dem digitalen Euro in Geschäften, im elektronischen Handel und bei staatlichen Stellen im gesamten Euroraum zahlen. Auch Geldtransfers zwischen Privatpersonen könnten einfach, sicher und schnell durchgeführt werden.

- Das Design eines digitalen Euro würde dafür sorgen, dass er einen anderen digitalen Zahlungsmethoden überlegenen Schutz der Privatsphäre gewährleistet. Dem Eurosystem wäre es nicht möglich, Personen anhand ihrer Zahlungen zu identifizieren.

- Der digitale Euro würde sicherstellen, dass alle im Euroraum einfach und sicher – auch offline – digital bezahlen können.

- Auch schutzbedürftige Menschen hätten einen Zugang zu einem benutzer:innenfreundlichen, öffentlichen elektronischen Zahlungsmittel („financial inclusion“).

Für den Handel

- Der digitale Euro wäre eine attraktive Zahlungsoption für Konsument:innen.

- Der Handel würde eine zusätzliche und vor allem kostengünstige Möglichkeit erhalten, Zahlungen von Konsument:innen aus dem gesamten Euroraum zu empfangen. Dadurch steigt die Resilienz im Zahlungsverkehr und die Kosten im Handel sinken. In einem kompetitiven Umfeld werden Kostenvorteile an Konsument:innen weitergegeben.

- Der digitale Euro wäre eine gesamteuropäische Plattform, auf der Marktteilnehmende zusätzliche innovative Serviceleistungen anbieten könnten.

Für beaufsichtigte Banken und Zahlungsinstitute

- Beaufsichtige Intermediäre könnten über den gesamten Euroraum innovative Zahlungs- und Finanzdienstleistungen auf Basis des digitalen Euro anbieten, wodurch auch der Wettbewerb im elektronischen Geschäfts- und Zahlungsverkehr zunehmen würde.

- Die Abhängigkeit der Intermediäre von einigen wenigen marktbeherrschenden Unternehmen im grenzüberschreitenden Zahlungsverkehr würde sich reduzieren, und die Kosten für die Abwicklung der Zahlungen würden sinken.

- Die Teilnahme am digitalen Euro könnte vom Eurosystem unentgeltlich bereitgestellt werden.

Wer kann mit dem digitalen Euro zahlen?

Einwohner:innen im Euroraum könnten digitale Euro halten und damit bezahlen, auch offline.

Wer kann mit dem digitalen Euro zahlen?

- Unternehmen und Behörden im Euroraum würden den digitalen Euro akzeptieren und könnten Rück-/Auszahlungen tätigen, nicht aber digitale Euro halten.

- Der digitale Euro würde Zahlungen von Person zu Person (P2P), also eine Zahlung (bzw. eine Geldübertragung z. B. als Geschenk) zwischen zwei Privatpersonen mit und ohne Internetverbindung (on- und offline) ermöglichen.

- Er würde Zahlungen von Konsument:innen an Unternehmen, also z. B. eine Zahlung in einem physischen Geschäft (POS) on- und offline oder online im elektronischen Handel ermöglichen.

- Der digitale Euro würde natürlich auch Zahlungen an den Staat bzw. Zahlungen von staatlichen Stellen ermöglichen.

Video: Digitaler Euro – einfach erklärt

Wir kennen bereits digitale Formen des Bezahlens. Wir zahlen mit Karte in Geschäften oder im Internet. Viele zahlen auch bereits mit dem Handy und der entsprechenden App einer Bank. Und was nun genau wäre der digitale Euro?

-

Forum on the Digital Euro – Bericht der Arbeitsgruppe „Finanzielle Inklusion“

Der Bericht analysiert Barrieren im Zugang zu digitalen Zahlungsformen, beschreibt vielfältige Bedürfnisse vulnerabler Personen und enthält Vorschläge für mögliche Maßnahmen sowie Überlegungen zu Auswahlkriterien einer öffentlichen Stelle, die Zahlungsdienstleistungen und Unterstützungsdienstleistungen im Zusammenhang mit dem digitalen Euro erbringen soll.

-

Fragen und Antworten zum digitalen Euro

Warum braucht Europa einen digitalen Euro? Welche Vorteile bietet er? Müssen Banken ihn ausgeben und muss ihn der Handel akzeptieren? Diese und andere Fragen zum digitalen Euro werden hier beantwortet.

-

Faktencheck digitaler Euro

Es gibt viele Gerüchte und falsche Aussagen über den digitalen Euro, die auf grundsätzlichen Missverständnissen beruhen, aber auch auf Ängsten und Befürchtungen, die mit der Einführung des digitalen Euro verbunden sind. Wir wollen an dieser Stelle über die häufigsten Missverständnisse aufklären.